Pour répondre aux obligations de facturation électronique fixés par le gouvernement, des nouveaux mécanismes d’échange et de flux vont devoir être mis en place par les entreprises. Les experts de compacer France sont là pour vous accompagner dans votre transition pour 2023.

1 / 6

Où en sommes-nous ?

Selon une étude réalisée par la FNFE-MPE en 2017, 74% des entreprises ont déjà utilisé le format électronique pour transmettre leurs factures. Pourtant lorsque l’on regarde en détail, 86% des entreprises traitent encore des factures en papier, 71% en PDF simple et seulement 20% en PDF signé ou EDI. « Une facture électronique est une facture créée, envoyée, reçue et conservée sous forme électronique quelle qu’elle soit, dans les conditions légales en vigueur. Elle tient lieu de facture d’origine. Elle n’existera donc jamais sous forme papier. » C’est pourtant 4 millions d’entreprises françaises, comme le définit l’article 153 de la loi finance pour 2020, qui vont devoir à partir du 1er janvier 2023, et au plus tard le 1er janvier 2025, utiliser la facturation électronique. Selon une étude réalisée par la FNFE-MPE, cela concernera 2 Milliards de factures pour le secteur B2B contre aujourd’hui seulement 100 millions pour secteur du B2G(Business to Government). C’est donc en moyenne 4 000 factures par an qui devront être émises et traitées par entreprise.

2 / 6

Le contexte d'application de l'article 153 de la loi finance pour 2020

C’est dans un contexte d’économie numérisée et digitale que le nouveau plan d’action a été publié par la Commission Européenne (CE) le 15 juillet 2020. Il vient définir des mesures supplémentaires pour renforcer la lutte contre la fraude fiscale. En France, c’est l’article 153 de la loi finance pour 2020 qui a été adopté pour encadrer les échanges entre les entreprises. Il a pour but de simplifier l’environnement fiscal et aussi de lutter contre la fraude à la TVA. Son application est prévue entre le 1er janvier 2023 et le 1er janvier 2025 et obligera les entreprises assujetties à la TVA, à utiliser la facture électronique.

Pour ce faire, la DGFiP a défini dans son rapport du mois d’octobre 2020, quatre objectifs auxquels cette nouvelle réglementation devra répondre :

Pour répondre à ces objectifs, le rapport prévoit de recourir à des formats de fichier alliant à la fois la facturation électronique et la transmission de données.

3 / 6

Les formats définis par la réglementation

Les factures électroniques devront à partir du 1er janvier 2023 être créées à travers des formats intégrant un socle minimal de données structurées.

« Format structuré : Format respectant différentes normes d’échange de données informatisées. Format codifiant les données dans une syntaxe permettant de les organiser dans des bases de données, de les extraire et de les exploiter grâce à des logiciels informatiques. Les factures émises dans un format structuré sont généralement de type XML même s’il existe d’autres formats (CSV, JSON, YAML). » Rapport de la DGFiP "La TVA à l'ère du digital en France"

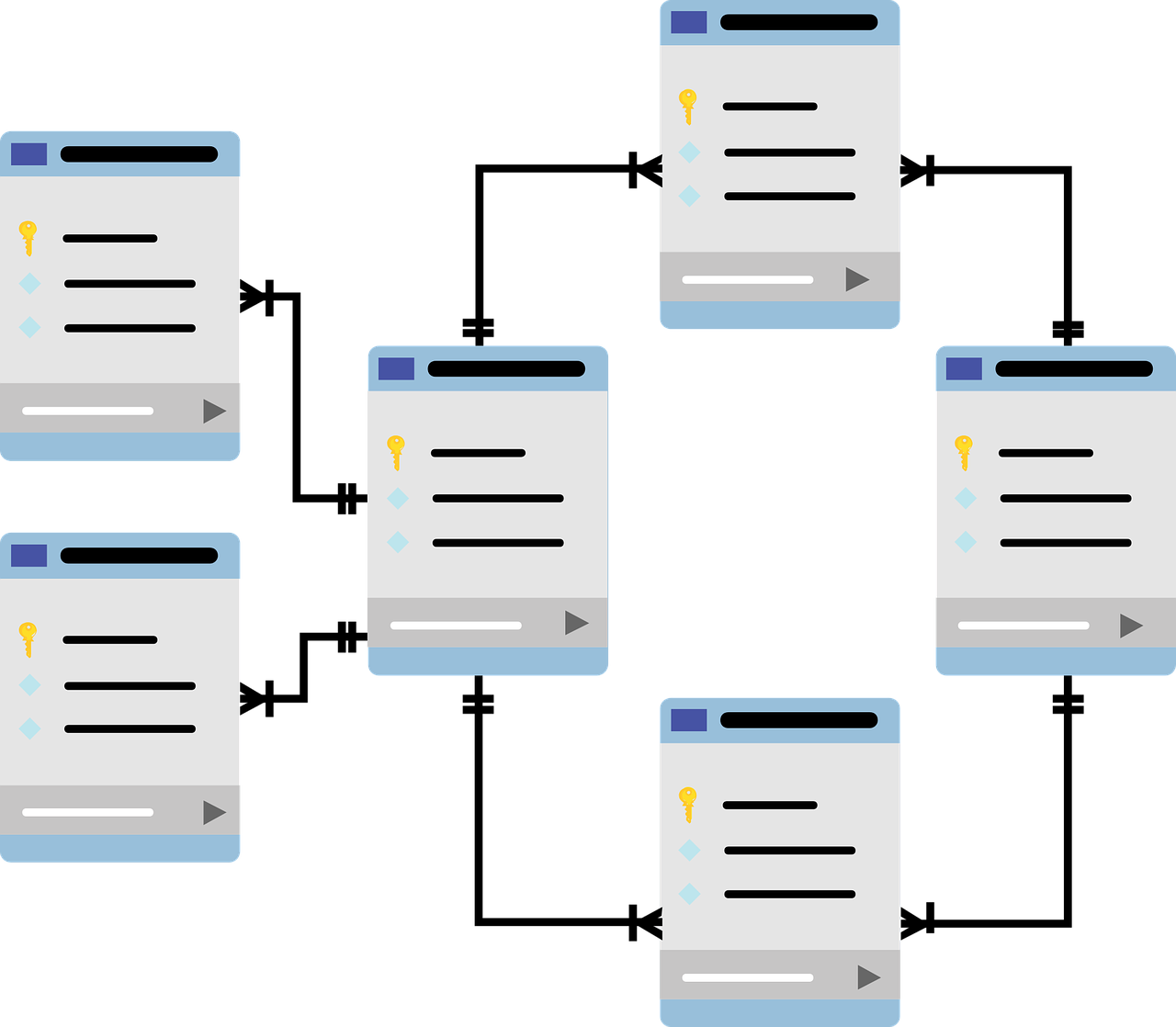

En conséquent, les factures électroniques devront contenir un fichier à la fois lisible par l’Homme mais aussi par les machines pour permettre d’extraire les données informatisées nécessaires aux traitements des factures par l’Etat. Pour cela, les plateformes de traitement de la facturation électronique, dont une plateforme publique, pourraient proposer des fonctionnalités permettant de convertir une facture au format PDF natif, en facture au format structuré.

4 / 6

Les fonctionnalités de la plateforme publique

Pour permettre de répondre aux besoins techniques de chaque partenaire, trois modes d’accès sont proposés :

Ce dernier mode d’accès est proposé afin d'aider les plus petites entreprises qui ne disposent pas de solution de dématérialisation. Il leurs permet de déclarer des facturation électroniques via la plateforme publique. Ainsi, le mode Portail web permettra de déposer des factures en PDF texte ou saisie en ligne. La plateforme publique se chargera alors de la convertir en format mixte du type Factur-X avant envoi au destinataire. De plus, cette plateforme proposera des prestations de services d’envoi/réception de factures directement entre les entreprises. Quel que soit le mode d’accès choisi par l’entreprise, chacune pourra émettre ses factures dans le format de son choix, tant que celui-ci permet de transmettre les informations obligatoires à la plateforme publique.

5 / 6

Les éléments obligatoires d’une facture à faire apparaitre

En plus des informations obligatoires commerciales, fiscales et des informations nécessaires à l’identification des activités exercées (référence aux bons de livraison, à un contrat, etc.), des informations permettant l’identification des sociétés devront être présentes. Ainsi, le numéro SIREN sera ajouté afin d’identifier le client et le fournisseur. Cette information permet d'y associer la TVA collectée et la date de la transaction.

Une facture devra contenir les éléments obligatoires suivants :

Pour être prises en compte, ces informations devront obligatoirement être transmises de façon structurées à l’administration fiscale dans le cadre de la facturation électronique.

6 / 6

Une obligation d’archivage qui reste à définir

Aujourd’hui, lorsque les entreprises utilisent Chorus Pro pour transmettre leurs factures à l’Etat, la plateforme publique réalise l’archivage des factures durant 10 ans. Demain, l’ensemble des outils intervenants dans la chaîne de facturation électronique devront assurer l’archivage des factures. Cependant, « les associations SDDS, Tech in France et Syntec Numérique s’interrogent sur le maintien des obligations des entreprises à conserver des documents dès lors que l’archivage serait assuré par la (les) plateforme(s). »